分析师:管涛(中银证券全球首席经济学家)

分析师:刘立品

研报发布时间:2022年6月18日

5月份,受上海疫情好转等一系列利好因素影响,人民币汇率呈现先抑后扬、宽幅震荡行情,境内外汇供求和跨境资金流动保持基本平衡。 进入5月份,人民币汇率延续贬值行情。以5月17日上海市宣布社会面清零为拐点,人民币开始止跌回升。全月呈现有涨有跌、宽幅震荡行情。 5月份,境内外汇供求保持了基本平衡,市场结汇和购汇意愿双双减弱,显示在人民币汇率宽幅震荡行情下,市场主体总体较为理性。 5月份,虽然证券投资项下涉外收付款和结售汇均为逆差,但二者均不抵货物贸易和直接投资顺差,表明基础国际收支强劲,增强了抵御资本流动冲击的抗风险能力。 5月份,人民币汇率有涨有跌,市场仍然以防范贬值风险为主;远期购汇履约占比创历史新高,再次说明,近两个月人民币贬值对企业购汇成本的影响没有想象的那么大。 5月份,自上海宣布社会面清零开始,陆股通资金由累计净流出转为净流入,不过由于港股通净买入额明显增加,股票通项下资金净流出规模扩大。当月,外资减持中国国债、同业存单规模减少,但加大了政策性银行债的减持力度,因此债券市场外资净流出规模依然维持高位。同期,股票通、债券通项下跨境资金净流出规模环比扩大,但折美元后证券投资项下跨境资金净流出规模环比下降,彰显了人民币汇率浮动吸收内外部冲击的“减震器”作用。 正文 6月15日,国家外汇管理局发布了2022年5月份外汇收支数据。现结合最新数据对5月份境内外汇市场运行情况具体分析如下: 继4月下旬人民币汇率出现急跌之后,5月上半月人民币汇率继续调整,人民币对美元汇率中间价、收盘价最低分别为6.7898、6.7967比1,较上月末贬值2.5%、3.1%,即期汇率在5月13日盘中最低降至6.8150,创2020年10月份以来新低(见图表1)。 在本轮人民币急跌初期,我们就曾在报告中指出,只要疫情蔓延势头得到有效控制,或是防疫措施更加精准、科学,加上宏观政策靠前发力、适时加力,经济复苏前景明朗,市场信心恢复,外资随时都可能回来,人民币汇率也会重新得到支撑。 5月17日,上海市卫健委宣布全市16个区均已全面实现社会面清零。受此影响,人民币汇率借美元指数回调出现快速反弹,收盘价较上一交易日上涨495个基点。5月20日,受早盘5年期LPR下调15个基点消息提振,收盘价较上日涨幅扩大至938个基点。 5月底,受北京宣布疫情完全得到控制、上海市恢复公共交通、PMI超出市场预期、国务院发布稳经济一揽子措施等利好刺激,人民币汇率震荡回升。5月31日,人民币汇率中间价、收盘价分别为6.6607、6.6578,较上月末贬值幅度收窄至0.6%、1.1%,较上月收敛3.4、2.6个百分点(见图表1)。当月,人民币汇率中间价和收盘价最大振幅分别为3.4%、2.6%,虽然较上月回落0.8、1.3个百分点,但明显大于今年前3个月月度最大振幅,仍属于宽幅震荡(见图表2)。 5月份,滞后3个月和5个月环比的收盘价均值已经连续两个月下跌,前者跌幅为5.6%,创2018年10月份以来新高;后者跌幅为5.1%,创2019年10月份以来新高(见图表3)。当月,银行间外汇市场(CFETS)交易的24种货币中,人民币仅兑2种货币中间价升值,兑22种货币中间价均为贬值。5月末,CFETS人民币汇率指数降至100.08,环比下跌3.1%,明显大于3、4月份0.1%、1.0%的跌幅。同期,参考BIS和SDR货币篮子的人民币汇率指数分别下跌2.2%、1.8%,大于上月分别为0.6%、0.9%的跌幅(见图表4)。 5月份,银行即远期(含期权)结售汇转为逆差40亿美元,上月为顺差171亿美元(以下简称银行结售汇总差额)。其中,银行即期结售汇顺差由上月191亿美元降至15亿美元(银行自身结售汇顺差由上月39亿美元降至12亿美元,代客结售汇顺差由上月152亿美元降至2.5亿美元),是银行结售汇总差额由正转负的主要原因;银行代客远期净购汇累计未到期额减少6亿美元,未到期期权Delta敞口净结汇余额减少61亿美元,这导致银行为对冲代客外汇衍生品交易的风险敞口,提前在即期外汇市场合计净买入55亿美元外汇,上月为净买入20亿美元(见图表5)。 在4月份外汇收支数据发布之前,我们借助银行间市场即期询价成交的高频数据判断,4月下旬人民币急跌伴随外汇成交明显放量,其背后发生2018年4、5月份“逢高结汇”情形的概率并不低,事后发布的4月份银行结售汇数据确实验证了我们的猜测。5月5日至16日,人民币汇率继续贬值,但日均外汇成交量降至285亿美元,或表明结汇需求减少;下半个月,随着人民币转为升值,外汇成交量小幅增加,这可能是上海疫情好转、经济活动恢复预期下,市场购汇需求增加所致(见图表6)。当月,PMI进口分项指数从上月42.9升至45.1。 全月来看,市场结汇和购汇意愿双双减弱。剔除远期履约额之后,代客结汇额占涉外外汇收入比重为55.9%,环比回落5.0个百分点;代客购汇额占涉外外汇支出比重为54.9%,环比仅回落3.8个百分点;二者差额由上月2.3个百分点收窄至1.0个百分点。由此可见,3月份以来人民币汇率连续调整,从3月初的6.30附近跌至6.70附近,交易价一度跌破6.80,并未激发市场购汇意愿。相反,面对人民币连续下跌,市场不论结汇还是购汇均更趋于谨慎。此外,与本轮调整之前的2月份相比,到5月份,市场结汇意愿上升12.6个百分点,远高于购汇意愿3.7个百分点的升幅,企业“逢高结汇”的结论依然成立(见图表7)。 5月份,海关公布的货物贸易顺差788亿美元,环比增加276亿美元;外汇局公布的可比口径货物贸易涉外收付款顺差404亿美元,环比减少39亿美元;贸易顺差不顺收负缺口由上月68亿美元扩大至384亿美元(见图表8)。当月,银行代客货物贸易结售汇顺差为82亿美元,环比减少134亿美元(结汇减少163亿美元,大于购汇降幅30亿美元),贡献了银行代客结售汇顺差降幅的90%(见图表9)。 2、3月份,受外资加速减持人民币资产影响,证券投资项下的涉外收付款逆差和结售汇逆差明显扩大。4、5月份,证券投资涉外收付款逆差从3月份的414亿美元相继收窄至230亿、216亿美元,结售汇由3月份逆差101亿美元先后转为顺差3亿美元、逆差4亿美元(见图表9、10)。 5月份,证券投资项下的涉外收付款和结售汇逆差均不抵货物贸易和直接投资顺差,银行代客涉外收付款顺差和结售汇顺差分别为77亿、3亿美元,反映我国基础国际收支状况强劲,增强了抵御资本流动冲击的抗风险能力。2至5月份,证券投资项下银行代客涉外收付合计净流出1182亿美元,但同期货物贸易和直接投资收付顺差合计1877亿美元,银行代客涉外收付合计净流入278 亿美元(见图表9、10)。由此可见,期间外资持续减持境内人民币资产,并未影响我国跨境资金流动基本平衡的格局。 5月份,银行代客远期结汇和售汇签约额、涉外外币收入和支出均较上月减少,以银行代客远期结汇签约额占涉外外币收入比重衡量的远期结汇对冲比例为14.2%,环比回落4.0个百分点;以银行代客远期售汇签约额占涉外外币支出比重衡量的远期购汇对冲比例为16.4%,环比回落5.9个百分点;远期购汇对冲比例已经连续两个月大于远期结汇对冲比例,但随着人民币持续下跌,市场对冲远期购汇风险的力度有所减弱(见图表11)。 当月,银行代客远期结汇履约额、银行代客结汇额均较上月减少,远期结汇履约占比为17.7%,环比微降0.1个百分点;银行代客远期售汇履约额较上月增加,而银行代客售汇额减少,因此远期售汇履约占比为20.7%,环比上升2.7个百分点,创历史新高(见图表12)。这再次说明,近两个月人民币贬值,对企业购汇成本的影响没有想象的那么大。 由于5月份远期结汇累计未到期额环比增幅与远期购汇累计未到期额环比增幅基本相当,因此远期净购汇累计未到期额为41亿美元,环比仅减少6亿美元。不过,与上月不同的是,随着5月份人民币汇率由跌转涨,企业运用外汇期权交易对冲汇率风险的力度明显减轻,未到期期权Delta敞口净结汇环比减少61亿美元,成为境内外汇供求关系逆转的主要原因。 5月份,陆股通项下(北上)累计成交额延续净买入,净买入额由上月63亿元扩大至169亿元。5月5日至16日,陆股通资金日均净流出29亿元,5月17日至31日转为日均净流入31亿元。全月17个交易日中,有9个交易日为净流入,7个交易日集中在5月17日至31日期间,主要反映了上海疫情好转等一系列利好因素提振(见图表13)。北上资金转为净流入带动境内外汇差明显收窄,CNH与CNY差额均值由319个基点降为150个基点(见图表14)。当月,港股经历了连续三个月走低后迎来反弹,港股通项下(南下)资金净流出规模扩大,累计净买入成交额由上月87亿元增至399亿元,全月18个交易日中只有2个交易日为净卖出。陆股通与港股通累计净买入成交额轧差后,股票通项下净流出规模由上月24亿元增至230亿元(见图表13)。 5月份,债券通项下境外机构继续减持人民币债券,规模由上月1085亿元微增至1094亿元(见图表15)。上清所数据显示,当月境外机构净减持人民币债券131亿元,较上月减少74亿元,主要是同业存单净减持规模由上月121亿元降至14亿元。中债登数据显示,当月境外机构净减持人民币债券963亿元,环比增加83亿美元,仅次于3月份的减持规模,主要是政策性银行债净减持规模由上月408亿元增至746亿元。同期,10年期中债收益率较美债收益率平均低10个基点,但记账式国债净减持规模明显减少,由上月420亿元降至142亿元,显示中美利差倒挂对中国国债吸引力的影响较弱(见图表16)。 5月份,股票通净流出与债券通净减持合计1324亿元,环比增长19.4%,但因月均人民币汇率收盘价环比下跌4.2%,当月证券投资项下银行代客涉外收付逆差环比下降 5.9%(见图表13、图表15、图表10)。这部分反映了人民币汇率浮动吸收内外部冲击的“减震器”作用,促进了国际收支平衡。 风险提示:地缘政治局势发展超预期,海外主要央行货币紧缩超预期。

版权所有:北京五十人论坛顾问有限公司

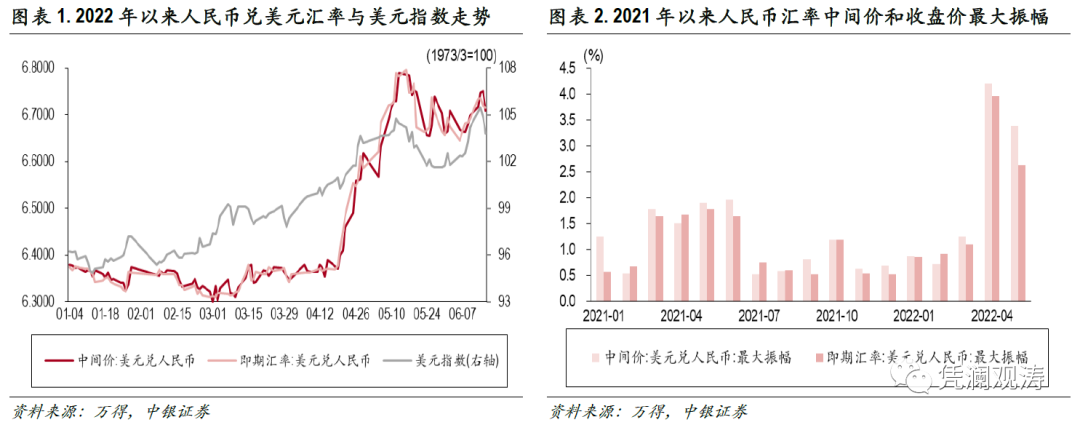

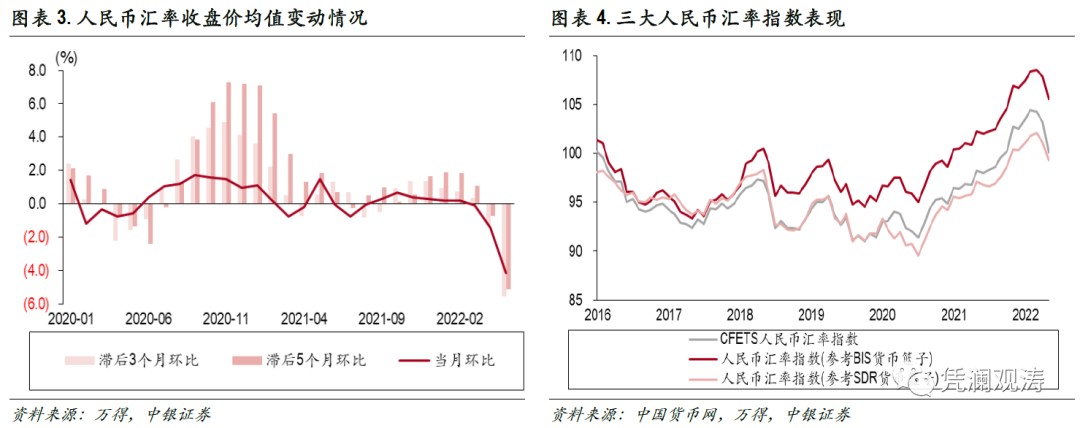

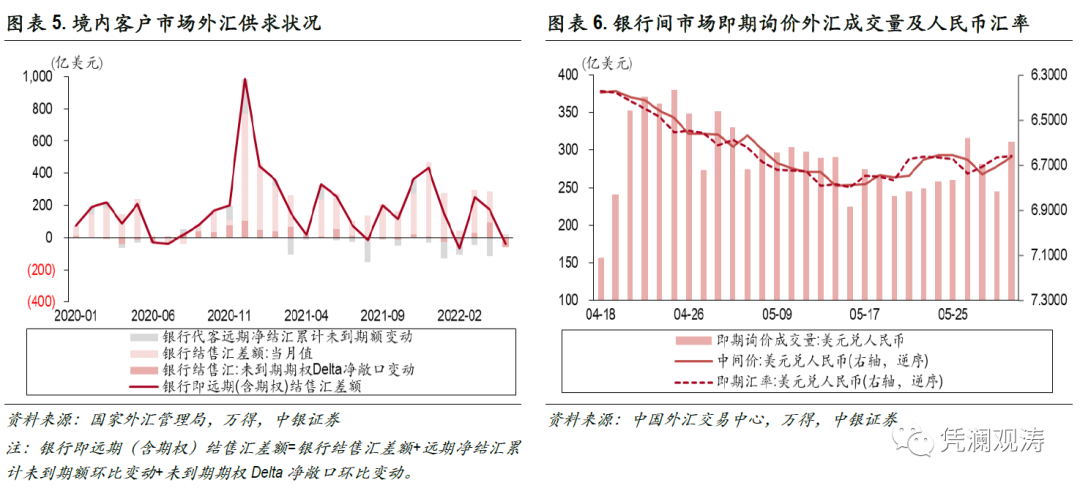

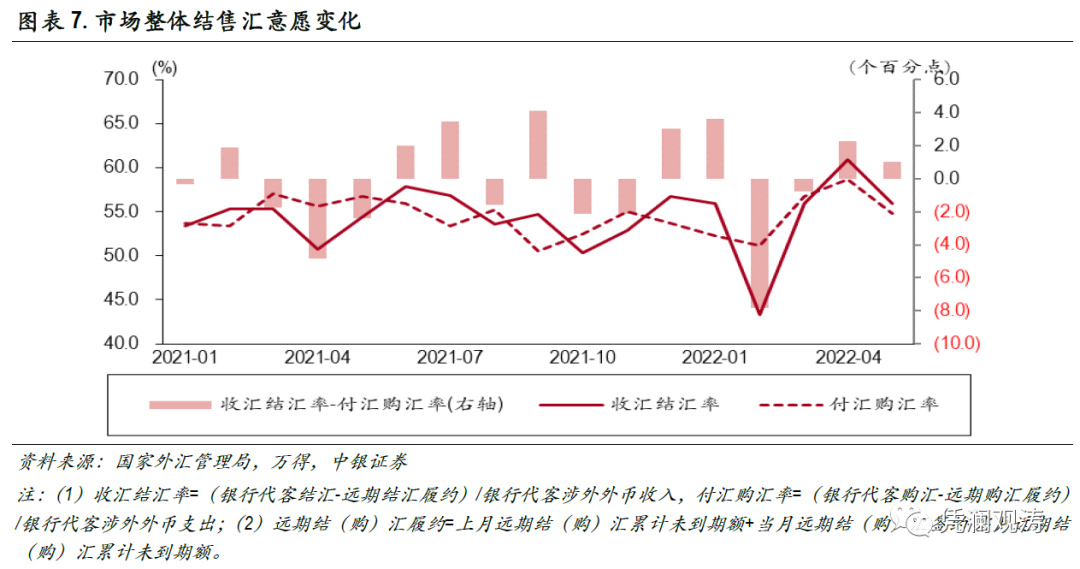

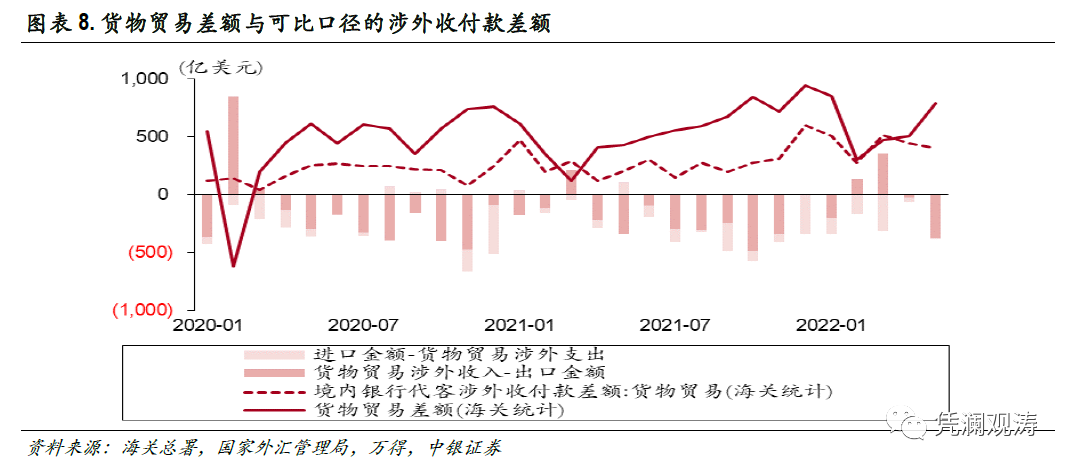

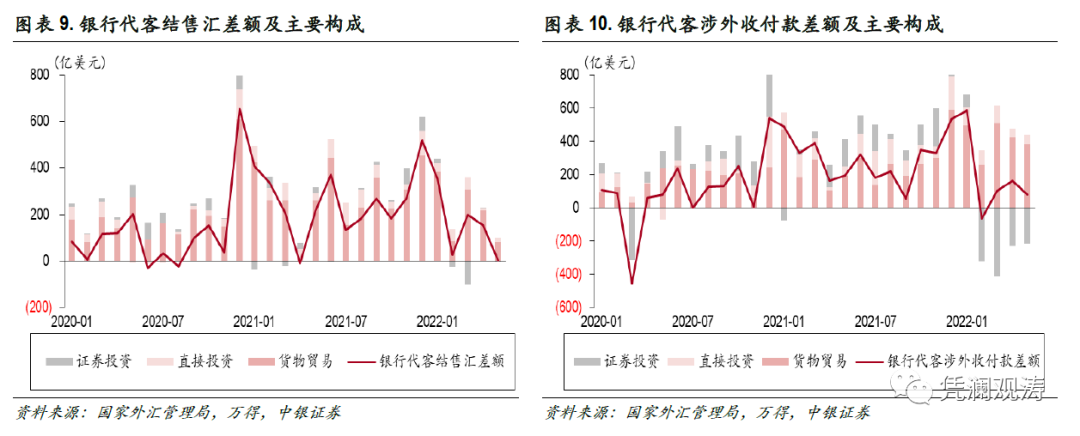

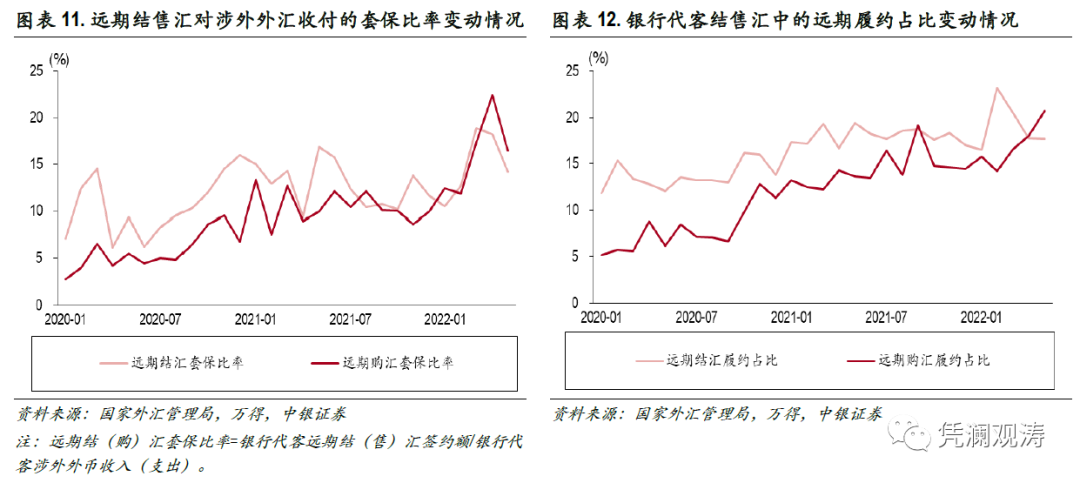

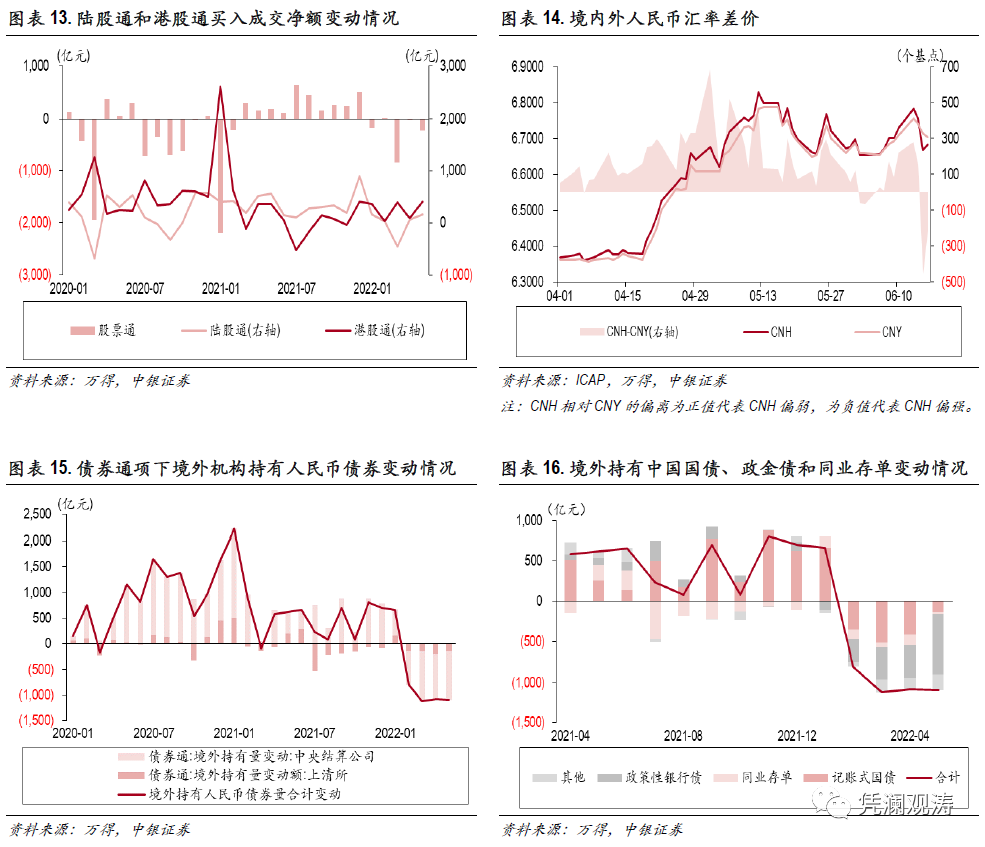

版权所有:北京五十人论坛顾问有限公司