杠杆率上升的因与果,这应该是一个挺复杂的问题,无论是在政策决定过程中还是在学术界讨论研究中,都是争论非常激烈的问题,也是目前远远还没有达成共识的一个问题。在这里我先谈一些看法。

近两三年,在政策层面,面对杠杆率上升,政府部门在政策制定的时候,对实体经济去杠杆问题都有一些提法,这几年提的少一点了,其中也是有一些原因的。所谓实体经济部门,就是把金融部门去掉以后都是实体经济部门。但是金融部门,除了银行之外,像保险公司究竟算实体经济部门还是算什么?仍有一些争论。我们要看具体怎么划分了。实体经济部门简单理解就是一个企业,不管是从事服务业还是制造业,企业都会存在一些负债的问题。从个别企业开始统计,最后一直到按全社会口径来统计,就会产生出一个总的债务率。这个债务率跟收入的比例,就是一个需要关注的问题。

我们先从杠杆率的概念和度量的问题谈起。

我们在教科书上、在网上都可以查到,杠杆率指的是资产负债表。资产负债表可以是企业的,也可以是一个机构的,也可以是全社会的。盈利性机构和非盈利性机构有一些不同,但是原则上来说,每一个单位都可以做一个资产负债表,没有债务那就是0。

资产负债表里面有一个总权益。总权益就是这个部门有多少总资产,总资产里面有哪些是债务,哪些是自由资本,基本上是这样一个概念。总的资产和权益资本的比例,要度量一个什么问题?就是你总资产有多少,负债有多少,自由资本有多少,是否负债率很高。这是传统的一般的说法。

过去几年,大家在实践过程中实际上采用了另外的概念,是说债务和收入的比例,而不是债务和总资产的比例。全社会的总债务是需要度量的,到底怎么样去度量?这里面有一些细节。

如果用GDP或者用国民收入来度量,要明确到底说的是哪个概念。原则上说,一个是流量,一个是存量,分子是总债务,这是存量的概念。分母是流量,这里指GDP,GDP是一段时间的净产出。作为一个笼统的概念这没有问题,但是作为度量,具体要怎么去度量?说它是全社会总债务,就有具体的度量问题了,因为有很多民间借债实际上没有直接数据,谁也搞不清楚。甚至再往小一点说,谁出门向朋友借了点儿钱,根本就没法统计,肯定就不包括在这里边。

一般说的债务,是指通过金融市场统计得来的一些数据,有一些其他的债务,是我们从企业层面做调查得出的数据。这个本身里面就有很多细节的问题,其中要有一些具体的度量指标,不同度量结果可能不太一样,我们也在关心这里面的差有多大。

我在这里使用了一个概念,跟债务的概念稍微不一样,就是使用全社会总的金融资产这样一个概念。总的金融资产是按成本价计算,跟总债务的差别就是有一点股权融资在里面。金融资产含持有股票的按成本价格算,IPO发行价来计算这个里面就是股权,这个不算债务了,算金融资产。金融资产减掉股权的这一部分资产就是债务。通过股票市场,通过股权融资,在总的金融资产里面所占的比例很小,所以我们可以把这个忽略过去。

我们先把这个事情放下,考虑一个简单的说法,就说这两个概念差不了多少。全社会的总债务和全社会的总金融资产,在逻辑上是一个什么关系呢?在封闭经济条件下,两者如果都指债务,那么把股权剔除掉以后,债权方和债务方是一样的、相等的。你借了他的钱,从你的角度是借入资金,是你的负债;从借出方看则是他的权益,他拥有了多少债权,所以债权和债务是相等的。这是在封闭经济条件下。

在开放经济条件下,我们把钱借到外国去了,国内统计这两个就不相等了。国家把跟外汇有关的国际投资叫国际投资净头寸,有不少钱投资到国外去了。

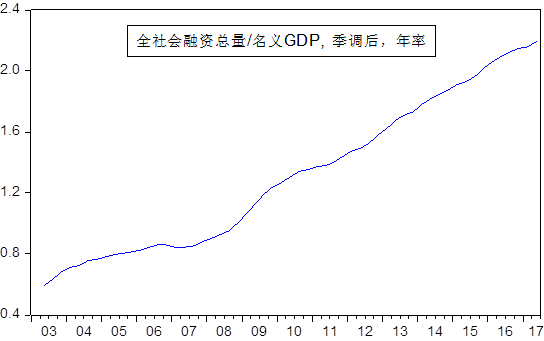

这是我具体度量下来的杠杆率。这是全社会融资总量,和我刚才说的债务总量在逻辑上只差一个股权融资,指的是通过股票市场做的股权融资。

现在央行公布的社会融资总量是有一些漏记的,包括从国外融资就没有算进去。它在给这个指标定义的时候,就考虑到数据可能性的问题。短期指标的走势和考虑遗漏变量以后的走势是一致的,但是在量上可能不一致。这都是一些细节问题。

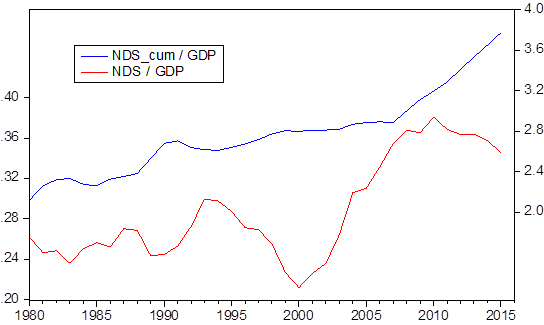

杠杆率快速上升,可以看这个图。这个图是把金融资产或者说负债作为分子,分母是GDP,因为这里用的是季度数据,一般我们要把这样一些季度数据统一用年率单位表示,季度数据简单乘以4就是一个年率。一般要做季节调整,比如这个季度生产25万亿,乘以4,按年率计算,GDP是100万亿。从这里我们大概看出来杠杆率在快速上升,现在已经两倍多了。按照这个度量(里面还有一些漏记),把漏记的部分再扩大进来,绝对数和这个不一样,但是增长应该是差不了太多。

为什么要用这个指标,而不用其它的指标?这是兼顾到现在的数据。这里用的数据每个月央行都要公布,财政部也都要公布,把这些数据加起来计算。央行公布的社会融资总量,再加上中央、地方的债务的余额,其中一些隐形的地方负债没有包括进去。但是这些隐形的地方负债是统计在企业里边的,是地方国有企业的负债,从这个意义上讲是没有漏算。有些是两边都没有算进去就是漏算了,这个量也不是很大。

我把这些细节问题交代完了以后,再来看杠杆率快速上升问题。几年前我们就在政策方面考虑去杠杆的问题,但是因为这个问题很复杂,在我的印象里,货币政策各个方面都没有非常明确地说要去杠杆的说法。只是一些研究报告或者一些间接性的东西谈到过去杠杆的问题。2010年以来,按照这个度量,杠杆率根本就没有任何要下来可能,基本上就是直线上升。

杠杆率为什么问题很大?你借的钱越来越多,债务的生产率却越来越下降,潜在的含义是资本的利润率在下降,投资报酬率在下降,发生坏账的风险增大,还有资产的安全性等等,这些问题都没讲错,我都赞成。不同意见是在于你能干什么?简单举一个例子,前年我的工资增长率是10%,去年下降到8%,今年下降到6%,一个可能是我辞职不干了,这个是不是最好的选择?应该说未必。有人觉得工资增长率下降我就不干。但是别人说虽然下降了,但是如果我不干了就一点都没有了,还是干吧。所以,虽然经济上可能出现了一些问题,但是国家不能停止发展经济了,个人干工作同样也是如此。有一些东西上升或者下降,是由于人们不能控制的原因外生的一些东西,包括历史原因形成的结果。当然,我们可以通过推动供给侧改革等等,去解决或者缓解很多问题,但是有些问题总还是存在的,不能一说供给侧改革,好像什么问题都解决了,没有这样的事情。

很多人说杠杆率问题并不复杂,不就是债务和收入的比例嘛。你把债务增长率下降一点,把货币增长率降一下不就完了吗?这就是一个简单的算术,分子是X,分母是Y,这个比例在上升,把分子增长率降下来不就下来了吗?假定分子变了,分母不变,当然好,这事我也想干。如果分子下降1%,分母也下降1%,这个比例也没变。但是如果分子下降1,分母下降2%,就会越紧越上升了。这个弹性是一个很重要的东西。GDP的名义收入和负债或者金融资产对它的弹性,分子增加1%,分母增加多少,这是一个很重要的概念。这个弹性是1%,杠杆率跟那些东西没关系。如果杠杆率小于1%,可以相对减少分子来降低比例,如果弹性大于1%就反了。

这几年,广义的货币、财政政策也有一些波动,有时候分子增长率高一些,有时候低一些。2015年同比增长率最低到过13.5%。2009年增长率最高的时候到过20%以上。后来就压,一路下降到13.5%,这是最低的同比增长率。

名义GDP的增长率下降,有一个原因是这几年经济增长率在下降,一些短期经济波动,主要是由于潜在增长率的下降。到2015年四季度,名义GDP同比增长率下降的很低,大概是六点几。后来把分子增长率提高了,从2016年开始,地方债务融资扩大,分母的增长率也上去了。今年一季度名义GDP增长率到11.8%,比六点几上升了好几个百分点。

分子增长率降了,分母增长率也降了,没办法,只好回过头又来提高分子增长率。搞来搞去,这个比例的上升没有什么解决办法。

下面我想通过一个具体的例子来说明这个问题。

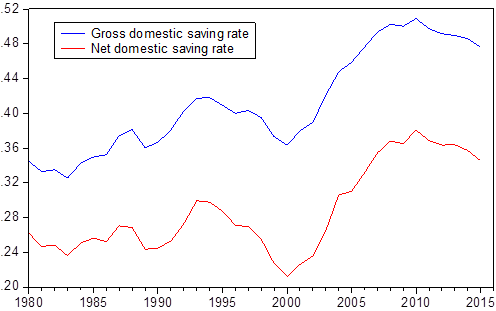

先说储蓄率。大家都知道中国的储蓄率很高,到底有多高?按照国民储蓄率来算,高的时候是50%,现在稍微跌了一点。今年新增的投资减掉原有的固定资产折旧,减掉以后是多少呢?过去多少年都是将近40%,现在稍微低一些,也有35%、36%这样的比例。这是一个国民净储蓄率。我们简单地用同一个指标度量,国民净储蓄率指的是国民净储蓄和国民净收入的比例,美国的国民净储蓄率是多少?中国是35%左右,美国现在是3.5%左右,前两年还更低,2009年一段时间是负的,中国的净储蓄率是美国的10倍左右。美国在世界经济里面占的份额很大,国民净储蓄是这样一个情况。中国的国民净储蓄占全球的比例数据没有准确地统计,都是估算的结果,将近40%或者就是40%,也可能比这个数小一点。中国储蓄率是美国的10倍,但是中国的总收入,按GDP的度量还有汇率的变化和增长率不同,大概是美国的60%。我的储蓄率是它的10倍。虽然我的分母是它的60%,但是我的绝对储蓄的数也是它的6倍。

虽然中国的经济总量跟美国已经比较接近,但是我们的人均收入比美国差得很远。国民人均储蓄的绝对数却比美国人多。国民储蓄包括政府储蓄、企业储蓄、个人储蓄、家庭储蓄。美国储蓄率很低的一个原因,就是政府赤字很高,个人储蓄率比较低,企业储蓄率还是比较正常的。我们今天讲的主题是杠杆率,插了一段储蓄率是什么意思呢?是不是储蓄率跟杠杆率有关呢?有一些人会这样想。过去说中国的杠杆率或者是货币增长率很高,简单的说法就是因为储蓄率高,但是这个说法太简单,还要比这个更细一些。

这张图里,国内储蓄率和国民储蓄率稍微有一些差别。上面的线是总储蓄率,下面是我2015年估计的数,正储蓄率可能是33%左右,现在新的数据已经有了,我这个还没有更新,应该也差不了多少。我们来看这几年的储蓄率,高点在2009年,以后其实是稍微下降了一些。杠杆率一点都没有下降,照常快速上升。简单说储蓄率高,杠杆率就高,这好象有些问题,那么问题在什么地方?

|

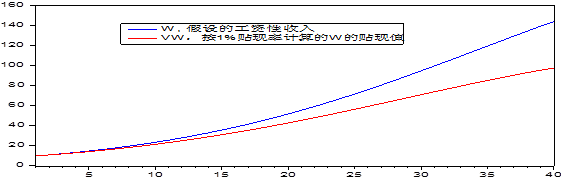

我来假设一个情况,并尽量将假设的情况和现在看到的情况接近。按照本科生和研究生毕业的平均年龄,假设有一对年轻人在所在地北京,大学本科或研究生毕业,26岁找到工作并且准备结婚。从两人平均26岁,一直干到66岁退休(未来退休年龄可能延长)要干40年。头一年税后工资性收入十万块钱,按照下面这条曲线来增长,从第二年开始增长率是11%,两个人合计的收入是11.1万。按照11%的速度往后一直增长,但是增长率在不断下降。现在的真实增长率还有6.5%,二三十年后会下降得很低。年轻人虽然头几年工资低,但是干了几年以后,人力资本就增加了,经验积累丰富了,工资会相对增长。按照下一幅图的蓝线,最后增长到40年以后的140万元。如果66岁退休(预期寿命上升的很快),能活到96岁,退休以后还有30年。

两个人年薪税后纯收入从10万开始,一口气增长到40年以后的140万,听起来前景挺好的,似乎不用怕买房子问题了。上面的蓝线就是把各年算出来的数简单加起来的累计收入,两个人共计2400万。这些是把通货膨胀影响剔除掉以后,按不变价格计算,不带通货膨胀的真实增长率。我没有说一定会这样,只是一个大概的估计。

有一个切线。按照不切线年均是60万,现在四五十岁的人收入五六十万,有些行业可能高一些。切线以后,按照百分之一的切线率,把各年的收入累计到现在,算下来是1922万,简单说2000万。假定房子的现值不上升,两个人干了一辈子,能买两套房子。假定跟你收入相适应的目标房子是一千万,你收入不高但是要买大房子,那你可能把更多钱放到房子上去,如果说你只想买一个小房子,那么就会有更多的钱做消费和投资。

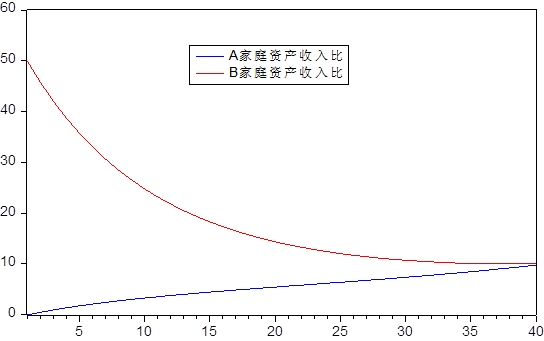

现在我来做一个对比。假设有两个家庭,收入跟刚才说的一模一样,另外一对儿孩子都是从农村考上大学,毕业后在北京找到工作。父母能供他们念完大学本科或研究生就已经费很大的劲了,即使把家里的房子卖了来,到北京买房也不可能,所以他的初始资产是0。这样的一个家庭,它的财产要增长,按每年储蓄50%(这个储蓄率是很高的),第一年按收入10万储蓄50%计算,到年底财产是5万。按照那个公式来推算,他的财产投资报酬率是1%。为什么算1%呢?比如说我买一套房子放在那,房租收入扣完以后差不多是1%的净房租收入。现在居民平均投资报酬率比1%稍微高一点点,但是未来可能有下降,这个事先不管它。简单说是1%,是下面这个蓝线。这个家庭每一年年末或者每一年年初的资产,不管是金融资产还是房产,它的总资产从0开始,干到40年以后,每一年储蓄的钱都拿去做投资,有1%的报酬率,干到四十年以后将近一千四百万。这是假设的例子。

红线是另外一个家庭。初始资产是五百万,能买半套房子,他们的财产从哪里来不是我们考虑的问题。我们只是比较这两个家庭,从0开始的这个家庭,每年是50%的储蓄率;而一开始就有500万资产的家庭,储蓄率是25%,低了一半。我们先不算这个数,收入是我刚才讲的同样情况,一个家庭初始财产是0,另一个家庭初始财产是500万,你能猜出来到多少年以后这两个家庭资产就相等了?需要四十年时间。也就是说一个初始资产是0的家庭,要想追赶拥有500万初始财产的家庭,需要用四十年的时间。当然我们也可以把这个数改一下,总之,初始财产有一个大的差别,够你赶好多好多年。

如果我们把红线理解为美国,把蓝线理解为中国,虽然改革开放到现在马上就40年了,中国的财富和收入的比例快赶上美国了,但是因为我们的初始值太低,人均财富还差得远呢。储蓄率的高低是一个财富积累的过程,这个积累过程不是你勒紧裤腰带存下来。储蓄率假设50%,其他的70%,人家干四十年,你70%恐怕要干很多年。中国就是这样的经济,初始的财产值很低,就是财富和收入的比例很低,所以后面虽然收入增长率挺高,储蓄率也比它高多了,但是初值差得太大,所以我们追赶了这么多年。

刚才算的是财富和收入。刚开始按年初算,财富低的家庭第一年开始的时候只有0,那边的家庭是500万的财富,年收入是10万,所以是50倍,但是这个要下降。后面的家庭不断上升,最后退休那一年两个家庭都将近达到10倍。初值不一样,储蓄量不一样,会影响整个动态过程。

中国储蓄率为什么这么高?光从储蓄率来看很难理解。但是从财富和收入的比例的角度研究,觉得我们现在的储蓄率并不高。听起来50%挺高,没有计算退休以后的三十年基本上是负储蓄,从小时候到毕业以前也是负数。假设你活到90多岁,其中有50多年是在消费,只中间这40年是在挣钱。两头一摊,就把一半给摊掉了。

中国现在人口年龄结构是两头小,中间大,全都是高储蓄率的。1963年以后有一波人口高生育期,再往后就计划生育了。1963年出生的人口到现在是50多岁,正是收入高、储蓄率高的时候,所以这跟人口年龄结构有很大关系。这个问题不是我自己研究的结果,文献里面都有很多研究,我对这一点只是说表示赞成。今天讲的储蓄率,是我自己的一个心得,主要是动态过程,讲初值的关系。当然每一个家庭都会有不同的情况,有的家庭年轻人多,有的家庭老人多,平均下来是相对平稳的。从全社会来说,人口年龄结构以及其他一些方面的变化都是有很大的不同。

财富和收入的比例是用家庭来说的,从家庭到社会还有一个差别。现在话题绕回到杠杆率问题了,财富和杠杆是什么关系呢?对于一个家庭来说,假如这个家庭把储蓄拿出一定比例来投资,就是净投资。它的一部分净投资放在实物资产,主要是房产;另一部分放在金融资产上。在正常情况下,一般家庭肯定不会今年又买房子,又搞金融资产,但是从全社会的比例平均下来,有些家庭要买房子,有些家庭存钱,平均下来的比例还是比较稳定的。这时候我们会看到,总资产在高增长,金融资产也在高增长。金融资产除了股权融资以外就是债务债权。这边债权在增长,从企业、政府部门的角度看是债务在增长。根本的原因是居民金融资产初值和收入的比例,初值是低,现在正在一个快速追赶的过程中。

我们可以算一些账。不算房产,因为房价很高,一个家庭自有一套住房,房价高低对这个家庭意义并不大,虽然看起来资产很多,但居住的成本也很高,这个是中性的动作。我们来算房产以外全国个人的金融资产有多少,今年4月份的数据显示,银行存款大概65万亿,加上现金有70万亿,再加上保险、理财产品,还有证券市场上买基金、买股票、买债券,都算进去可能有110万亿-120万亿。这是一个估算,我觉得可能在110万亿-120万亿的水平上。人均是8万多元,很多吗?有很多人在研究这个比例,到底是多少我也说不准,不好估计,一小部分富人肯定持有的多,人均肯定比8万低很多,我们估计大概人均是6万左右的金融资产。

对于刚参加工作的人,有6万存款挺好的,感觉自己有很美好的未来。但是如果你退休的时候只有6万存款,这日子就没法过了。现在的价格不是按照过去的价格,同时预期寿命在上升,40年以后退休时平均可能会有二十多年的期望寿命,按人均15万的储蓄来算,老俩口剩下这二十年就靠这三十万左右生活,如果遇上儿子要买房子,麻烦大了,三十万全给儿子贡献了。大家都说中国储蓄率、金融杠杆率太高,从这个角度算,算来算去确实都不高。

如果把房子算进去按市值计算,中国家庭的资产被一线城市拉上去看起来很高,但是如果把房子除外,只算金融资产,中国的金融资产和居民可支配收入的比例,现在大概是日本的一半。中国的金融资产和收入的比例大概是2.4倍,日本可能将近5倍。大家都说日本储蓄率高,不消费,他有他的道理,因为日本人预期寿命是90岁。

杠杆率的涨势会不会收敛?会怎样收敛?要等到现在的年轻人把房子都买完了就收敛了吗?当然,农村还在不断有新的人口进城,但是现在农村新的人口进城的比例,包括间接或直接进城的农民已经很少了。农村孩子来城里上大学毕业后,在城里找到工作实现就业,这是间接的农民转移。这样的间接转移过程中还会持续一段时间,但是已经是越来越少了。我们可以简单理解为相当大的一部分人口是移民,第一代移民攒下的钱,等到第二代来的时候,不至于说你老爸什么都没有。第二代可能还要奋斗一些,到了第三代就差不多了。这是什么意思?杠杆率可能还有相当长一段时间的上升,但是开始不涨了,降下来了。我们不在乎这里面具体的一些数据怎么样,通过这样的例子来说明,为什么中国杠杆率相对来说已经不低,但是还在快速上升。这当然跟投资报酬率下降有关,从全社会角度计算资本存量,资本存量的增长率也是挺高的。还有一个是储蓄的问题,国民的储蓄最后都变为资本,这些资本一部分投在国内,另外一部分投到国外,所以国内的资本存量还是挺高的,增长率应该和现在我们按不变价格计算的全社会总金融资产增长率相当接近。不变价计算资本存量应该在10%左右,这是一个动态的过程,增长率很高。

现在资本增长率高,收入增长率低,还有利率、资本对外、汇率等等问题。其中有一块是跟真实下降有关的,就是投资报酬率下降。真实利率下降,资产估值涉及到股票价格、房价的问题等等,都会有一些关系。

刚才我讲的故事说明白了吗?主要是初值,我们的平均储蓄率追赶了40年,才勉强追上人家,就是初始资本太少。现在看起来快追上了,但是还有很大差距。

版权所有:北京五十人论坛顾问有限公司

版权所有:北京五十人论坛顾问有限公司