文|宏观经济预测分析课题组

|研究团队简介

“宏观经济预测分析”课题组由中国发展研究基金会“博智宏观论坛”和北京腾景大数据应用科技研究院研究团队组成。

课题组顾问:刘世锦

负责人:吴卫、崔煜、赵建翔

主要执笔者:赵建翔 等

成员:李云海、畅婉琪、郑旭扬、李颖、谢凯文、赵宕涵、周琪、谷硕、刘旸、向左喆、叶擎天、张丽媛、朱子航、丁东、王艳阳、马天昊、谭永川、张文清

|内容提要

> 2022年中国经济增长整体呈“先降后升”的V型走势,一季度国内经济迎难而上,开局平稳;二季度受疫情散发及多重超预期因素冲击,GDP增速掉头下行后筑底企稳;三季度稳经济政策落实落细,经济呈踱步回暖态势;进入四季度后,GDP增速出现小幅波动,整体处于磨底恢复进程。

> 2022年工业内部38个行业中,计算机、通信和其他电子设备制造业,电气机械及器材制造业,废品废料,汽车制造业等4个行业为GDP增长提供了超25%的动能。服务业内部30个行业中,信息传输、软件和信息技术服务业,银行业、证券业和其他金融活动等2个行业为GDP增长提供了超30%的动能。

> 2022年最终消费大体呈“V型”走势,居民消费运行情况显著影响了最终消费的走势,并且政府消费自二季度以来保持高位运行,与居民消费波动形成一定对冲。

> 从2022年4月开始,服务业投资(不含基建)总量占比已经超过房地产投资,并且短期内两者“剪刀差”呈扩大之势,服务业投资(不含基建)目前已成为继制造业投资、基建投资后的第三大构成项。

> 腾景宏观预测数据显示,2023年中国GDP增速预计在5.5%以上,走势前高后低,在4-5月达到高点。工业增加值增速预计在6%水平,社会消费品零售总额预计在7%水平,固定资产投资完成额累计同比增速预计在6%水平。CPI、PPI预计分别在2.4%、1%水平,2023年10-11月份CPI-PPI剪刀差将再次反转。

“中国经济报告”微信公众号特分三部分刊发此项研究成果,敬请读者关注。

|以下为正文(第一部分)

一、2022年中国经济运行分析

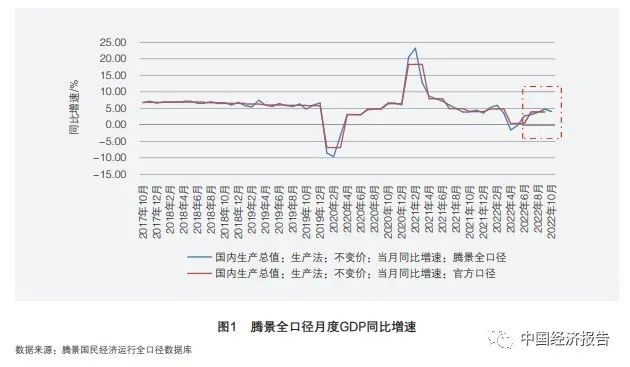

腾景全口径数据显示,2022年中国经济增长整体呈“先降后升”的V型走势,前10个月生产法GDP不变价累计增速增长3.1%,两年平均增速约为7.7%。其中,一季度面对愈加复杂严峻的国际环境,国内经济迎难而上,实现平稳开局;二季度受疫情散发及多重超预期因素冲击,GDP增速掉头下行后筑底企稳;三季度随着稳经济政策落实落细,经济呈踱步回暖态势;进入四季度后,GDP增速出现小幅波动,整体仍处于磨底恢复进程(如图1所示)。

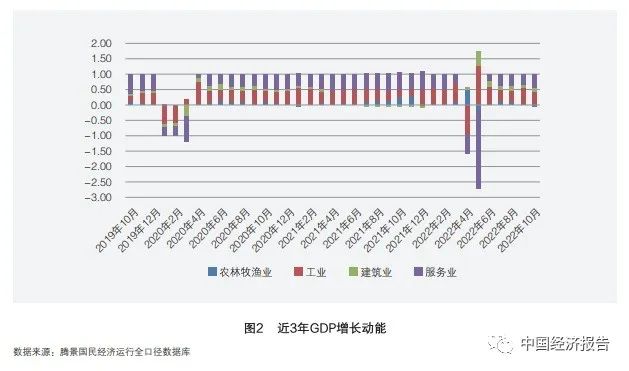

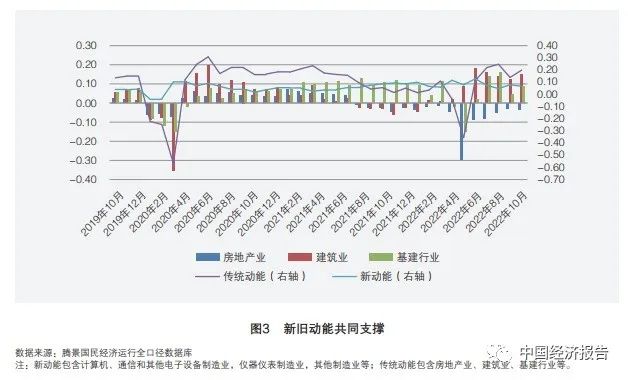

从作为经济增长动能的增量部分看,疫情以来我国经济增长主要受到服务业低迷的拖累,工业则发挥重要支撑作用。腾景全口径数据显示,2022年前三季度工业动能整体高于服务业,10月份有所下行。其中,第一季度工业动能不断下降,4月落入负增长区间,5月迅速恢复成为经济增长的主要拉动,后呈波动下降趋势,截至10月工业动能降至41.4%,低于服务业的44.7%。从新老动能来看,计算机等高技术产业的贡献率保持平稳,未因疫情冲击出现大幅波动,而基建等传统动能在4-5月份上海疫情期间降幅明显,而后迅速回升,超过新动能,在下半年保持高位波动,二者共同支撑经济修复(如图2和图3所示)。

腾景高频模拟数据显示,截至2022年12月30日,四季度GDP不变价同比增速为1.58%,较三季度明显下降。其中工业、服务业两大引擎均表现平平,例如代表工业面因素的PVC、PTA、氨纶、聚酯瓶片、聚酯聚合、玉米淀粉、氨纶、涤纶长丝等材料的开工率等指标在12月初大幅下降;代表服务业面因素的全国10个大城市地铁客运量环比下降26.44%,各大城市拥堵指数也大多呈现下滑迹象(如图4所示)。

(一)工业生产稳中向好,计算机通信动能较强

腾景全口径数据显示,工业经济运行相对平稳,2022年1-10月工业增加值不变价累计同比增速为3.8%,其中4月份受到疫情冲击影响,增速落入负向区间(-3.9%),而后触底反弹、保持微幅上行态势。其中,房地产投资、出口交货值与工业增加值同比增速走势契合度较高,但在2021年5月出现K形分化走势,并且2022年K形分化程度进一步加深,具体表现在房地产投资增速自2021年7月份落入负向区间后,不断向下走阔,持续两位数的负增长低迷状态,阻碍工业修复。

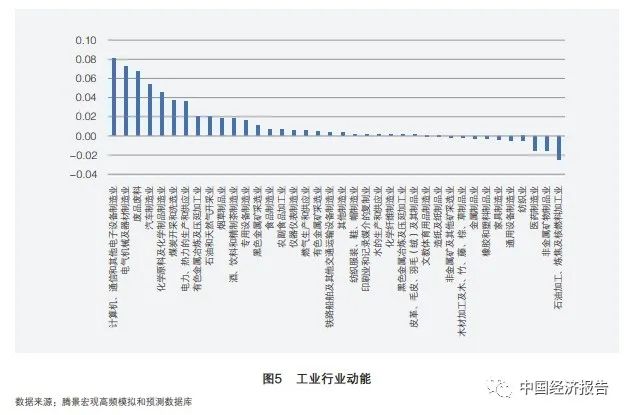

增长动能方面,2022年1-10月份工业内部38个行业中,计算机、通信和其他电子设备制造业,电气机械及器材制造业,废品废料,汽车制造业等4个行业合计为GDP增长提供了超25%的动能。而拖累项主要集中在石油加工、炼焦及核燃料加工业,非金属矿物制品业,医药制造业,三者合计对GDP的动能贡献为-5.5%(如图5所示)。

根据2022年12月份统计局公布的数据,11月全国规模以上工业增加值同比增长2.2%,其中,采矿业增加值同比增长5.9%,制造业增长2.0%,电力、热力、燃气及水生产和供应业下降1.5%。

腾景高频模拟数据显示,截至2022年12月30日,本月工业增加值同比增长为-0.2%,较上个月有较大下滑。基于腾景AI经济预测模型,具体的高频前瞻指标表现在:自12月8日起,全国所有关闭的收费站和服务区均重新开放,物流保通保畅力度加大,全国货运流量、高速公路货车日通行量较月初分别改善19.2%和22.9%;但14日之后,全国高速公路货车日通行量、公共物流园吞吐量、主要快递企业分拨中心吞吐量都出现边际回落,全国货运流量、国内航班数量、全国迁徙规模的改善斜率也趋于放缓,在12月最后一周全国公路货运流量指数周环比下滑6.1%;高速公路货车通行量、铁路货运量周环比下滑9.4%和5.4%。并且PVC、PTA、氨纶、聚酯瓶片、聚酯聚合、玉米淀粉、氨纶、涤纶长丝等材料的开工率均出现较大幅度下跌,整体表明12月工业经济在多重约束下修复程度有限。这可能和部分工厂外销订单减少、疫情影响工作效率、临近春节提前放假有关。

(二)服务业发展逐步修复,房地产业仍为主要拖累

腾景全口径数据显示,服务业发展呈逐步修复态势,1-10月服务业增加值同比增速2.2%。其中,服务业投资增速在5月触底回升,增长态势良好,与服务出口保持正向助力服务业修复;而居民服务性消费自2022年初以来始终低迷不振,拖累服务业的增长。同时,服务业内部增速分化较为明显,受疫情影响较小的非接触类行业增势较快,1-10月,信息传输、软件和信息技术服务业平均增速为8.8%,金融业平均增速为5.6%,远高于服务业平均水平。接触类服务业则持续低迷,住宿和餐饮业及租赁和商务服务业前10个月平均增速分别为-5.2%、2.8%,与疫前水平相差甚远。房地产业自2021年7月转负后已连续16个月处于负增长区间。

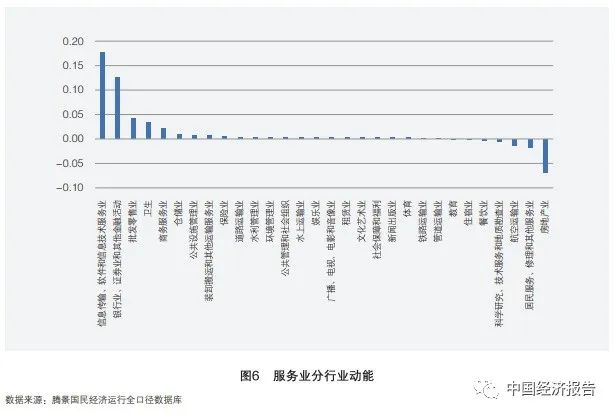

增长动能方面,2022年1-10月份服务业内部30个行业中,信息传输、软件和信息技术服务业,银行业、证券业和其他金融活动等2个行业合计为GDP增长提供了超30%的正向动能。而航空运输业,居民服务、修理和其他服务业,房地产业动能较低,三者合计产生近10%的负向动能,拖累服务业经济增长。具体来看,信息传输、软件和信息技术服务业,金融业等偏线上的行业动能在10月份有所回升;偏线下的批发零售业动能稳中有降,而与人员流动相关的交通运输、仓储和邮政业,住宿和餐饮业动能均有反弹,可能与“十一”假期期间疫情企稳,出行需求回暖有关(如图6和图7所示)。

根据2022年12月份统计局公布的数据,1-11月份服务业生产指数累计同比下降0.1%,11月当月同比下降1.9%,其中信息传输、软件和信息技术服务业和金融业生产指数分别增长10.2%和7.3%。腾景高频模拟数据显示,截至12月30日,本月服务业生产指数同比增速为-2.36%,较上月降幅扩大。基于腾景AI经济预测模型,具体的高频前瞻指标表现在:虽然伴随12月防控政策优化、硬性限制解除,但由于民众感染增长较多,其自愿或者被迫在家休息减少了出行和线下消费。

(三)居民消费波动明显,政府消费韧性对冲

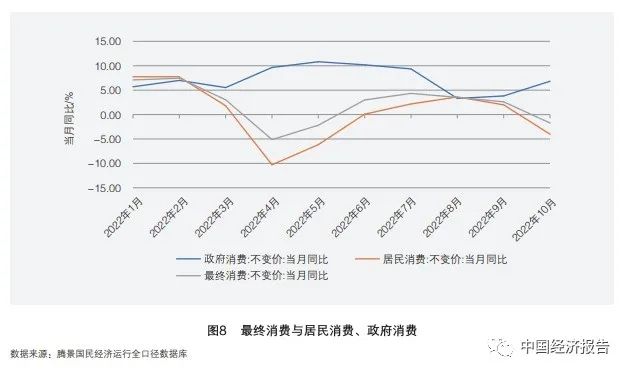

腾景全口径数据显示,2022年前三季度最终消费大体呈“V型”走势,10月份下行至负向区间,其中,居民消费运行情况显著影响了最终消费的走势,并且政府消费自二季度以来保持高位运行,与居民消费波动形成一定对冲。具体来看,2022年初全口径居民消费增速良好,同比增速达到7.7%左右;3月区域疫情集中暴发,就业、收入、预期等与居民消费密切相关的“内生性因素”受到不同程度影响,居民消费大幅下降,同比增速在4月下降至低点-10.3%;5月以来随着疫情好转、各地促消费政策的大力推进,居民消费深蹲反弹,二季度末消费增速转负为正,呈现“V型”复苏;三季度全国进入常态化防控阶段,居民消费延续弱修复态势,同比增长2.6%;10月疫情多点散发,居民消费再次落入负增长区间,修复进程被打断(如图8所示)。

从居民消费结构来看,全口径数据显示,2022年上半年商品和服务消费走势基本一致,三季度商品消费延续修复而服务消费持续低迷,10月双双回落。具体来看,3、4月受疫情冲击,商品和服务消费同步收缩,4月增速分别降至-12.2%和-8.6%,商品消费降幅更大,拖累居民消费整体增速;5月随着防疫显效、消费场所有序开放,商品和服务消费均呈现边际修复态势,6月服务消费增速率先回正,表现出更强韧性。三季度稳增长一揽子措施和接续措施持续推进,但消费信心持续低迷影响促消费政策效果,商品消费整体先升后降,服务消费则维持在3%以下的低位运行。10月疫情反复扰动,商品和服务消费增速双回落,消费修复进程受阻(如图9所示)。

分行业看,1-10月居民商品消费中,农副产品加工业、农林牧渔业、食品制造业商品消费占全部商品消费总量比重位居前三,占比分别为17.46%、13.98%和7.78%,占比较上年同期均有回升。此外,汽车制造业商品消费占比较上年同期下降,增速落入负向区间,显示汽车消费支撑走弱。服务消费中,房地产业、批发零售业、卫生相关消费总量占比居于前三,分别为 28.94%、11.31%和10.92%,其中批发零售业、卫生占比较上年同期有所回落。

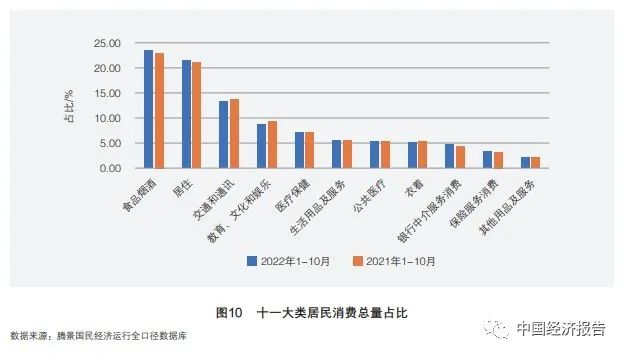

从十一大类居民消费来看,1-10月生存类消费在居民消费总量中占比最大,食品烟酒、居住占比分别为23.43%、21.45%,疫情冲击下可选和必选消费增速均有下滑,可选消费降幅更大,因此上述必选消费占比较上年同期被动上升。此外,医疗保健占比较上年同期提升,显示居民对健康的重视程度有所增加,医疗方面支出加大;交通和通信,教育、文化和娱乐占比较上年同期回落,主要由于出行方式及线下消费场景受限(如图10所示)。

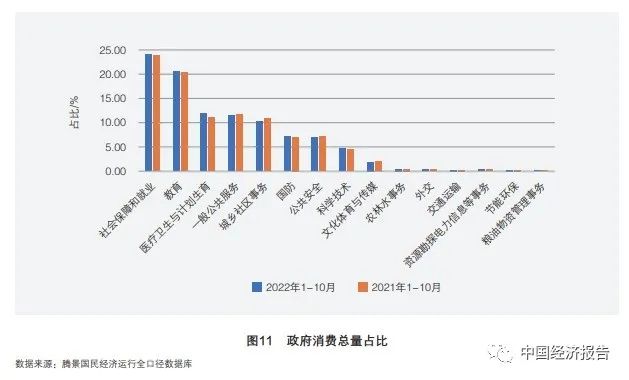

政府消费方面,1-10月政府消费累计同比增长6.91%,其中医疗卫生和计划生育增长最快,累计同比增长14.27%,增速较上年同期上升4.59个百分点,或可归因于疫情反复扰动下的防疫支出高增长。从结构来看,民生类支出是主要支出方向,社会保障和就业、教育、医疗卫生和计划生育在政府消费中占比分别为24.12%、20.57%、11.89%,占比较上年同期均有提升(如图11所示)。

根据2022年12月份统计局公布的数据,11月消费市场明显承压。社会消费品零售总额当月同比下降5.9%,其中餐饮收入下行幅度加深,11月餐饮收入同比下降8.4%,降幅较上月扩大0.4个百分点;商品零售增速转负,11月同比下降5.6%,未能对社零增长形成有效支撑。分渠道看,线上消费持续好于线下消费,1-11月实物商品网上零售额累计增长6.4%,占社会消费品零售总额比重为27.1%,占比连续第四个月上升。

腾景宏观高频模拟数据显示,截至2022年12月30日,本月社会消费品零售总额同比降幅收窄至-5.12%,实物商品网上零售额同比增长6.87%, 消费整体呈现弱修复态势。基于腾景AI经济预测模型,具体的高频前瞻指标体现在:疫情对于车市扰动边际减弱,12月1日-25日全国乘用车市场零售环比增长47%;并且12月份全国电影票房同比跌幅收窄至-50.51%(11月前值为-70.15%), 而海南旅游消费价格指数由11月份同比上涨1.81%转为微跌-0.89%。

(第一部分完)

文章来源:《中国经济报告》2023年第1期

版权所有:北京五十人论坛顾问有限公司

版权所有:北京五十人论坛顾问有限公司